Planificar… Aunque parezca que no todos sabemos hacerlo bien, lo cierto es que terminamos haciéndolo: estudios, comprar un coche o una casa, la boda, viajes…. e incluso cada vez más, también, nuestra jubilación.

Unos lo haremos más, y otros menos, pero todos planificamos. Y el hecho de hacerlo y no dejarlo a la improvisación supone generalmente analizar con detalle las posibles ventajas e inconvenientes, y quien planifica con más detalle y con más tiempo, suele obtener beneficios que no los consigue quién no lo hace.

Esto al menos es la teoría. Y lo cierto es que, en otro orden de cosas y aunque no resulte agradable hablar de nuestra muerte, es algo que va a suceder seguro, no se conoce a nadie que sea eterno, y según nuestro patrimonio sea mayor o menor, habrá necesidad de planificar como dejamos nuestra herencia. Y debemos hacerlo, por nuestro propio beneficio y por el de quienes sean nuestros herederos. Si lo planificamos, también podremos conseguir ahorrar en impuestos, y por qué no ganar dinero.

¿Cómo, por qué y quién se puede beneficiar de estas ventajas?

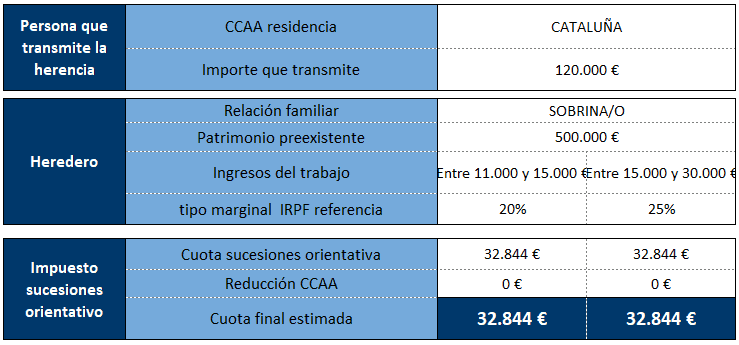

Antes de nada, conviene saber que en sucesiones lo que se hereda tributa, pero lo hace de diferente forma según una serie de circunstancias:

DE LA PERSONA QUE TRANSMITE LA HERENCIA

- Según la Comunidad Autónoma donde se encuentre, pueden existir bonificaciones o recargos que influyan en la cuota que corresponda pagar, no va a ser cuestión de cambiar de residencia por este motivo, pero hay que saber cómo afecta.

- Capital que se deja en herencia. Según la cuantía el impuesto es más gravoso.

EL HEREDERO

- Patrimonio preexistente. Influye en el cálculo del impuesto y cuanto mayor sea más incide en la cuota a pagar.

- Relación familiar. No es lo mismo ser el hijo o cónyuge que un primo o sobrino o incluso no existir parentesco alguno. La diferencia está en las reducciones que existan o no.

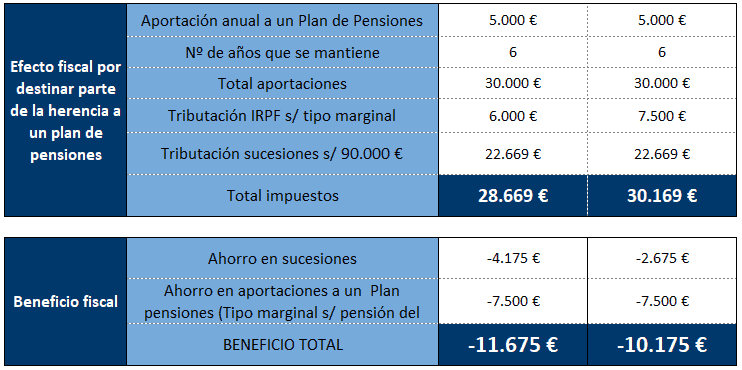

Conjugando estos factores y además teniendo en cuenta cuales sean los ingresos del trabajo de la persona que hereda, que influye no en el impuesto de sucesiones, pero sí en lo que transmitamos por plan de pensiones que tributará por IRPF, se observa lo siguiente:

¿A quien no le interesa traspasar su patrimonio por Plan de Pensiones al fallecimiento?

- Relaciones próximas de parentesco: cónyuge, hijos, padres, principalmente tienen reducciones que favorece tributar por sucesiones en lugar de IRPF, podría haber alguna excepción, pero es lo más frecuente.

- Relaciones lejanas de parentesco pero que el heredero tenga un fuerte patrimonio y/o altos ingresos derivados de su actividad laboral.

¿A quién le puede interesar traspasar su patrimonio por Plan de Pensiones al fallecimiento?

- Relaciones de parentesco lejanas o inexistentes, que dejan de tener bonificaciones y reducciones en el impuesto de sucesiones

- Y principalmente cuando los ingresos del trabajo sean más bajos o no existan, la ventaja se incrementa.

Veamos un ejemplo:

Esas cifras son una orientación de cálculo, y aunque el valor exacto para los datos del ejemplo pueda variar algo en más o en menos, ya reflejan por sí solo la importancia de planificar la herencia. Y cuando se quiera transmitir a alguien, con relación familiar lejana, y que sus ingresos no sean muy elevados, pensar en constituir un plan de pensiones con la exclusiva finalidad de dejarlo en herencia no es ninguna mala idea.

Si te interesa planificar tu situación, en Semeco podemos ayudarte a hacerlo.